界面新闻记者 |

政策引导叠加企业融资需求旺盛,界面新闻记者关注到,开年以来,产业债一级市场发行量较往年明显活跃。

通常意义上,产业债是指用于产业项目但除去城投债部分的信用债。债券发行主体通常有较强的自主经营能力、盈利能力及现金流产生能力,发行主体涵盖国企、民企、外企等企业类型,行业层面遍布制造业、能源业、交通运输业等多个维度。

Wind显示,截至3月6日,2025年以来,全市场共计发行1791只产业债,累计发行规模1.70万亿元,发行规模创近五年之最;发行数量和发行规模同比分别增长9.92%和20.28%。

其中,交易所发行上市的产业债数量更是同比增长40.36%至413只,发行规模较去年同期提升28.52%至3691.08亿元。

中信证券首席经济学家明明对界面新闻表示,近年来市场利率中枢整体下行,信用利差压缩,债券发行利率降低,企业融资成本显著下降,吸引了更多企业通过发行产业债来筹集资金。

Wind显示,截至3月6日,有发行利率统计的1702只(不含资产支持票据以及尚未更新数据的产业债)产业债的发行利率均值为2.27%。这一平均发行利率已较2024年同期下降55个bp,较2023年同类数据减少116个bp。

“尽管年初债券市场出现一些调整,但目前信用债融资成本与贷款相比仍具性价比,预计2025年优质央国企产业债发行将继续保持较高增速。”在东方金诚研究发展部执行总监于丽峰看来,随着城投转型和“退平台”的加速,城投企业加速向产业投资、园区运营、城市服务等领域转型,也将进一步推动产业类地方国企债发行规模的增长。

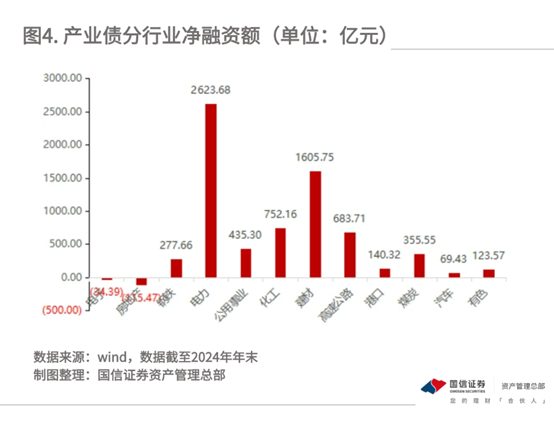

国信资管统计,2024年产业债发行约9.20万亿元,净融资额1.69万亿元,相比2022、2023年供给和净融资额均有所放量。其中非银金融、公用事业、交通运输、建筑装饰、煤炭石油行业的债券发行量合计占比达2/3,净融资额占比约达72%。

界面新闻记者了解到,开年后,监管层面对于产业债的关注已显著提升。

1月13日,中国证监会召开2025年系统工作会议部署新的一年重点工作时便表示,要强化功能发挥,有力支持经济回稳向好,并特别明确“提高产业债融资比重”。

2月28日,上海证券交易所副总经理苑多然在金融支持民营企业高质量发展座谈会上也表示,加大对民营企业债券融资的支持力度,包括支持产业企业发行中小微企业支持债、高成长产业债等重点产品。

今年两会期间,政府工作报告多次强调了对民营经济、科创企业的融资支持,同时提到要加快多层次债券市场发展,筹划在未来适时推出债券科技板。

多维度监管鼓励以及政策信号释放下,多位受访人士向界面新闻记者表示,看好今年有关于产业升级领域的产业债方向新增融资。

“一方面,聚焦传统产业改造升级和数字化转型相关主体产业债融资或依然可观。包括电力、化工、煤炭、装备、有色这些传统产业在所有产业类融资中占据绝对比重,融资体量有望维持较高水平。”中诚信国际研究院执行院长袁海霞认为。

“另一方面,创新领域、新兴领域融资也有望增长。今年政府工作报告首提培育‘具身智能’、‘6G’产业,支持独角兽企业、瞪羚企业发展,相关企业产业债融资或可期待。”袁海霞表示。

明明认为,产业债的行业集中度可能会有提升,更加集中在先进制造业、专精特新等重点领域,这些领域对资金需求大,且符合国家产业政策导向。

以中国国家铁路集团有限公司为例,开年以来,该公司已在沪深交易所发行四只债券。

公司债券募集说明书披露,公司本次债券募集资金总额为3000亿元,其中800亿元投资于铁路建设项目,250亿元用于装备购置,1950亿元用于债务结构调整。

此外,近期,海南华铁(603300.SH)在上交所成功发行3.6亿元的高成长产业债券“25华铁01”。

据悉,该债券是设备资产管理行业全国首单公司债券。债券由华安证券担任主承销商,债券部分募集资金将用于采购基于人工智能模型训练及推理的算力设备。

然而,在一级市场产业债发行放量提质明显的背景下,二级市场层面,界面新闻记者从业内获悉,产业债流动性始终存在活跃度低的问题。

据明明分析,银行在产业债券的购买中占主导地位,进行交易的需求较低。除银行资金以外,目前参与产业债投资的投资者还有保险公司、券商、基金等机构投资者,这些机构对高信用等级产业债的需求依然旺盛。

“低利率环境下‘资产荒’格局延续,机构投资者考虑到安全性与性价比,对央企、国企发行的中长期产业债配置需求较高。”袁海霞认为。

就后续投资机会而言,国信资管分析,当前,存量产业债外部评级以中高等级为主,相比于城投债,产业发行人普遍行政层级较高、规模较大;品种上,长短期限品种较为齐全,不乏超长久期成交活跃的高等级券种,在过去一年的利率长久期行情中此类品种也表现良好。

“央企和地方国企存在一定的加杠杆空间,后续新增规模可观。近两年产业新发主体有一定增量,首发或有一定溢价,如一二级套利策略、投资央企永续债策略等。”国信资管表示。

投资风险层面,于丽峰认为,经历了三轮“违约潮”以后,产业债中的高风险发行人逐步出清,近两年产业债违约风险整体较低。

与此同时,于丽峰提到,随着信用债资产荒的持续演绎,目前产业债的信用利差、等级利差、期限利差等均处于历史较低水平,投资者需对债券市场和发行人基本面情况保持关注,防范债券市场调整、发行人基本面恶化导致的估值波动、信用分层等风险。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号